清华大学中国经济思想与实践研究院(ACCEPT)宏观预测课题组

摘 要:2021年是“十四五”开局之年,中国经济的重中之重是积极推动中国经济全面完成疫后恢复。2021年上半年,中国宏观经济运行强度,特别是居民收入和消费水平,仍未达到疫情前的水平,中国经济企稳根基尚需进一步筑牢。与此同时,外贸出口与经常账户的顺差强势反弹,但缺乏可持续性,随着欧美疫情的逐步稳定,中国外贸、外资、人民币汇率等方面很可能出现压力。为此,建议2021年保持“六稳六保”政策的连续性,力争下半年从根本上完成国内经济的疫后恢复,这是“十四五”开局之年的重中之重。考虑到基数效应以及国际疫情可能转好造成的外贸条件变化,预计全年中国经济增速呈现逐季下降趋势。结合高频数据与各分项的增长趋势进行测算,预计2021年全年中国实际GDP增速为8.2%左右。如主要风险集中爆发,全年实际GDP增速有可能降至7%左右;如国际经济形势整体向好,消费恢复平稳,则全年实际GDP增速有望突破8.5%。

关键词:宏观经济形势;经济高质量发展;经济增长

中图分类号:F124 文献标识码:A 文章编号:1003-7543(2021)06-0001-16

2021年是“十四五”开局之年,也是疫后恢复的关键之年。与2020年以推进复工复产和恢复正常经济秩序为主要工作任务不同,2021年中国经济工作的重点任务是推动疫后经济的全面恢复。研究发现,虽然中国整体宏观经济运行情况比较平稳,外贸甚至出现强势反弹,但与疫情发生之前相比,经济的元气尚未完全恢复,主要体现为居民收入和消费水平仍然偏低,制造业投资增速也未达到疫前水平。因此,下半年必须坚持落实“六稳六保”政策,促进疫后经济的全面恢复,这是“十四五”开局之年的重中之重。此外,我们还需提防影响经济复苏的若干风险,包括国际形势和全球疫情变化对中国经济带来的外部压力、国内债务风险和金融市场风险等。本文基于2021年上半年的主要经济数据,对中国的宏观经济和金融市场的基本情况进行分析,对下半年宏观经济走势进行预测,并提出“十四五”开局之年促进疫后经济全面恢复的若干政策建议。

一、国内经济形势分析

2021年上半年中国经济继续企稳复苏。2021年第一季度,中国实际GDP增速为18.3%,比2020年第四季度环比增长0.6%,比2019年第一季度增长10.3%。目前疫情在全球范围内尚未完全结束,中国居民收入和消费尚未恢复到疫情前的正常水平,仍处于“六稳六保”政策驱动下的缓慢恢复期,中国经济企稳根基尚需进一步筑牢。考虑到基数效应以及国际疫情可能转好造成的外贸条件变化,预计全年中国经济增速呈现逐季下降趋势。结合高频数据与各分项的增长趋势进行测算,预计2021年第二季度实际GDP增速约为9%,全年实际GDP增速约为8.2%。

观察2021年上半年的主要经济指标可以发现,经济企稳的根基仍需不断筑牢。2021年以来,中国固定资产投资延续恢复态势,剔除基数效应的投资增速稳步回升。1—4月,固定资产投资同比增长19.9%,但整体投资增速尚未恢复至疫情之前的正常水平。展望下半年,固定资产投资仍将保持稳定恢复态势,但增长动能可能减弱,政策加力刻不容缓。预计全年固定资产投资增速为8.5%~9.5%。居民消费对于需求拉动的贡献尚未得到充分释放。虽然第一季度居民消费与社会消费品零售总额的同比增速分别高达17.6%和33.9%,但较高的增长速度主要是2020年低基数所导致的,当前居民消费的增长速度仍要慢于2018年和2019年的水平。在经济增长总体性恢复的大背景下,2021年第三、四季度,中国居民消费有望出现“U”型反弹。疫情后全球流动性充裕和大宗商品减产促使国际大宗商品价格快速上涨。大宗商品价格大幅上升明显地推升了国内PPI,但大宗商品价格将在第二季度末见顶回落,并带动国内PPI同比增速的回调,预计2021年PPI同比增速为5%左右。大宗商品价格和PPI上涨向CPI的传导能力较弱,2021年全年CPI同比增速将在1.5%左右,消费领域并无通胀压力。经常账户顺差与人民币汇率重回高位,但未來走势仍存在较大不确定性。2020年中国经常账户顺差达2740亿美元,达到2016年以来的最高值,人民币对美元汇率震荡走强,至2021年5月末突破6.4,达到近年来高点。预计未来量化宽松收紧、欧美推出产业政策吸引制造业回流、中美贸易摩擦持续等不确定性都有可能改变人民币的升值趋势,因此,仍应谨慎关注国际金融环境变化对资本流动与外汇市场带来的影响,避免引发系统性金融风险。

(一)投资:整体稳步修复向好,尚未恢复至正常水平,增长后劲仍需加力

固定资产投资延续恢复态势,剔除基数效应后的投资增速稳步回升。受2020年同期基数效应影响,2021年1—4月投资同比增速大幅高于历史同期,但呈现向正常增速回归的趋势,累计投资增速从2月的35.0%降至3月的25.6%,再到4月的19.9%。两年平均投资累计增速从2月的1.7%回升至3月的2.9%,再到4月的3.9%,与2019年同期增速的缺口逐步收窄(见图1,下页)。

投资结构持续优化向好。第一产业、高技术产业和社会领域投资增长较快。第一产业投资两年平均增长15.2%,高技术制造业和高技术服务业投资两年平均分别增长13.7%、7.8%,社会领域投资两年平均增长10.6%,恢复情况均好于整体投资。民间投资活力有所增强。2021年以来,“放管服”改革的深化激发了市场主体创业创新动力和活力。2021年1—4月,民间投资同比增长21.0%。

总体而言,投资增速尚未恢复至疫情之前的水平。2020年3月以来,复工复产有序推进,经济恢复的不均衡特征一直延续至今,主要体现在供给好于需求、外需领先内需等方面。就整体投资及制造业、基建、房地产三大行业投资而言,2021年1—4月的两年平均增速分别为3.9%、-0.4%、2.4%、8.4%,而2019年1—4月上述四项同比增速分别为6.1%、2.5%、4.4%、11.9%,表明当前无论是整体投资还是三大项投资恢复情况与疫情之前的水平相比均还存在不同程度的缺口,该缺口仍处在逐月收窄的过程中。值得注意的是,2021年1—4月制造业投资的两年均速为-0.4%,尚未转正;测算发现,如果以2019年1—4月制造业投资规模作为基数,则2021年1—4月制造业投资与2019年同期相比,不但没有增长,反而下降了0.8%(见图2,下页)。

从环比增速来看,投资增长情况也弱于历史同期。通过测算2016—2021年每一年内4月单月固定资产投资完成额与当年一季度投资完成额的比值可发现,2016—2019年这一比值比较稳定地保持在53%至55%这一区间;2020年,疫情对2月份投资造成了断崖式的冲击,3月投资开始迅速恢复;2021年,在经济逐步向常态恢复的过程中,这一比值仅为49.8%,明显低于疫情前4年的平均水平,一定程度上表明投资恢复的边际动力有所减弱。

分行业来看,制造业投资恢复进度最慢,两年平均增速尚未转正;基建投资复苏乏力,增速在低位徘徊;房地产投资一枝独秀,表现出较强的韧性和活力,是当前拉动投资增长的主要动力。制造业细分行业恢复分化较为明显,整体复苏进度较慢,主要是受到汽车、通用设备、纺织业、金属制品、食品制造等行业的拖累,而计算机和通信、医药制造等增长势头良好(见图3,下页)。基建投资边际恢复力度在减弱,4月的两年平均增速仅提高了0.1个百分点,主要原因在于整体经济恢复向好背景下通过基建投资实现逆周期调节的需求有所下降,2021年1—4月政府债券融资(包括地方专项债)月度新增发行放缓。房地产投资表现出较高景气度,其特征可概括为韧性较强、量价高位、库存低位。2021年1—4月,全国房地产开发投资完成额同比增长21.6%,两年平均增长8.4%,两年平均增速较1—3月提高0.8个百分点。2021年1—4月商品房销售面积同比增长48.1%,两年平均增长9.3%,远超疫情前水平(见图4)。70个大中城市住宅价格指数稳中趋涨(见图5,下页)。2020年下半年以来去库存加速,商品房待售面积降至2012年末水平。

(二)消费:受收入增速拖累,增长动力有待进一步释放

2021年居民消费增速在第一季度冲高后出现回落。社会消费品零售总额在第一季度月均增长30%以上,但4月增速降至17.7%(见图6,下页)。从环比上看,2021年4月社会消费品零售总额增长0.3%,相对于2021年3月提升较为有限。从已经公布的2021年第一季度居民消费数据来看,消费对于经济增长复苏的驱动作用仍有待提升。2021年1—3月,全国居民人均消费支出5978元,比2020年同期增长17.6%,比2019年第一季度增长8.0%。扣除价格因素,2020—2021年年平均实际增长1.4%,相较于居民可支配收入增长低3.4个百分点(见图7,下页)。

除总量上的冲高回落外,居民消费结构进一步发生变化。按消费类型划分,商品零售稳定回升,餐饮、旅游等服务性消费复苏仍然较为缓慢。2021年4月,商品零售额同比增长15.1%,但与疫情前的2019年同期相比继续保持较快增长。餐饮行业4月份餐饮收入同比增长0.8%,但相比第一季度同比下降2%有所回升。按消费场景划分,网络购物、线上消费占总消费比重逐步提高的趋势进一步得以维持。2021年1—4月,全国实物商品网上零售额同比增长23.1%,两年平均增长15.6%。与之相对的是,实体店零售业务仍处于缓慢复苏过程中,限额以上零售业实体店商品零售额两年平均增长4.5%。

2021年,中国居民消费仍存在进一步恢复的空间,尤其是在服务性消费和线下实体消费方面。导致当前服务性消费和线下实体消费增速不高、进而拖累整体消费增长的原因主要有二:第一,经济复苏尚未完全拉动居民收入水平快速提升。2021年第一季度,全国居民人均可支配收入为9730元,比2020年同期名义增长13.7%。但两年平均实际增长仅为4.5%,较2019年第一季度低了2.3个百分点。从就业上看,2021年3月、4月,中国城镇调查失业率分别为5.3%和5.1%,高于2018年与2019年的同期水平,就业形势依然较为严峻。第二,2021年上半年零星疫情的发生使消费倾向出现波动。2021年上半年,由于部分国家防控不力,中国多地出现外源性零星疫情,对于居民消费常态化造成一定扰动。此外,由于部分居民的线上消费习惯已经形成,线下消费受到一定影响。2020年,居民人均可支配收入累计增速已经回升至4.7%左右,而同期家电消费累计增速仅为-3.8%,这与往年可支配收入与家电消费增速基本一致的情况不符,中国居民消费有进一步恢复的空间。

从总体上看,居民收入增速不足是消费增速放缓的主要原因,居民可支配收入的增速与居民消费水平的变化高度一致,居民消费占当期可支配收入的比例基本稳定[1]。因此,想要进一步促进居民消费发挥驱动经济复苏的重要作用,有效提升居民可支配收入势在必行。

(三)杠杆率:信贷供给收紧,需提防相关风险

随着疫情防控常态化及宏观经济持续复苏,中国宏观杠杆率持续小幅下降。2021年第一季度中国实体经济杠杆率为267.8%,与2020年末相比下降了2.3个百分点,延续了去杠杆趋势[2]。其中,非金融企业部门杠杆率为161.4%,居民部门杠杆率为62.1%,政府部门杠杆率为44.3%,较2020年末分别下降0.9个、0.1个和1.3个百分点(见图8,下页)。从国际比较来看,根据国际清算银行测算,截至2020年第三季度,中国非金融部门整体杠杆率为285%,已接近发达经济体平均水平。分部门来看,中国非金融企业部门杠杆率普遍高于样本内的其他经济体;家庭部门杠杆率介于发达经济体和新兴经济体整体水平之间,但是过高的增速值得警惕;政府部门杠杆率和新兴经济体整体水平大致相当。

中国实体经济杠杆率较高的主要原因在于非金融企業杠杆率较高。从整体来看,中国非金融企业杠杆率占实体经济杠杆率的60%,是实体经济杠杆率最主要的组成成分,其水平已远高于美、英、日等发达国家;特别是2008年以后,中国非金融企业杠杆率快速上升。在此,根据全国经济普查数据对各行业企业杠杆率的演变进行测算,结果发现,2004年以来中国非金融企业杠杆率的上升主要来自房地产业、租赁和商务服务业及基建领域,而工业企业总体上呈去杠杆趋势。具体而言,房地产企业杠杆率上升最快,其中负债主要集中在房地产开发经营企业;租赁和商务服务业杠杆率上升次高,负债主要集中在商务服务业,这其中地方政府融资平台的作用不容忽视。除此之外,交通运输、仓储和邮政业、水利、环境和公共设施管理业等传统行业杠杆率也有一定幅度的上升。而制造业尽管在2018年杠杆率绝对水平并不低,但不论从资产负债率还是从杠杆率的变化趋势看,制造业整体而言都呈现去杠杆趋势(见表1,下页)。中国非金融企业杠杆率近年来快速上升实际上与房地产行业高速发展、地方政府融资平台大量举债和依赖基建投资拉动经济等因素直接相关。

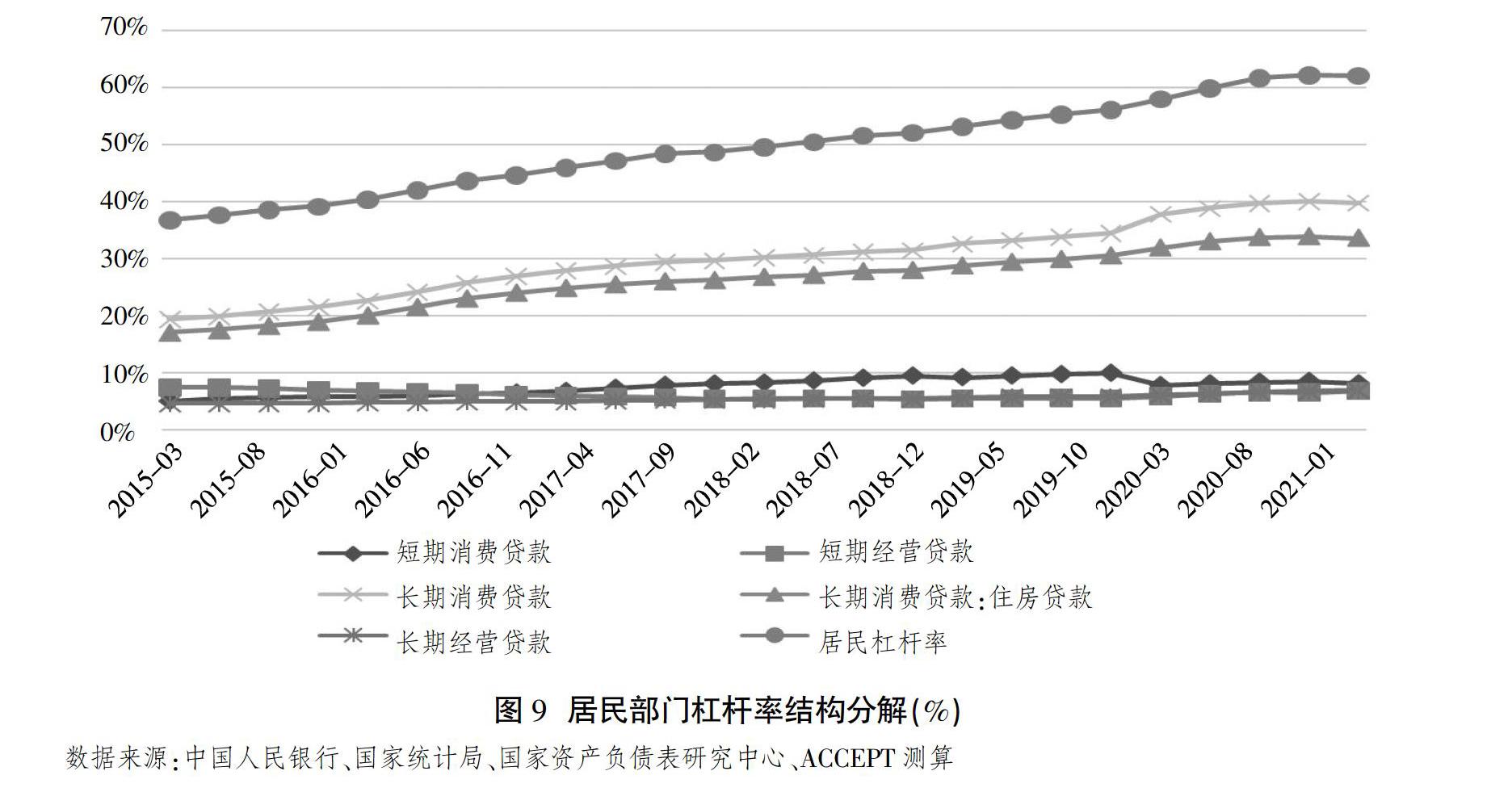

中国居民部门杠杆率的持续上升也与房地产密不可分。2021年第一季度,住户中长期消费贷款余额达42.3万亿元,占住户全部贷款的64.3%。在中长期消费贷款中,个人住房贷款余额达35.7万亿元,占中长期消费贷款的84.4%(见图9,下页)。由此估算,居民部门杠杆率中住房贷款占比约为54.3%。近年来,居民住房贷款始终保持较高的增长速度,与居民杠杆率的上升趋势基本一致。因此,居民部门杠杆率的上升主要来自住房贷款的持续积累。近年来,随着去杠杆政策影响的不断深化和房地产调控的逐渐加强,中国房地产信贷过快增长的趋势逐渐得到遏制,对杠杆率的稳定起到了重要作用。一方面,自2018年第四季度以来,中国房地产开发贷款余额同比增速持续下降,2021年第一季度降至4.4%,创2005年以来新低,房地产开发贷款占金融机构各项贷款比例也同样呈现下降趋势。另一方面,随着商业银行对住房信贷的收紧,中国个人住房贷款增速在2017年后也持续放缓,截至2021年第二季度,住房贷款余额同比增速已降至14.5%。

基于导致中国杠杆率上升的主要因素分析,结合当前信贷边际收紧的整体环境,目前有三条可能的重大风险,需要妥善予以应对。

第一,房地产行业杠杆率过高,需警惕信贷突然收紧可能引致的债务危機。《关于建立银行业金融机构房地产贷款集中度管理制度的通知》自2021年1月1日起实施,明确了收紧地产开发商融资的“三道红线”逐渐在各省(区、市)落地。房地产行业目前正面临“高杠杆、紧信贷”的潜在困境。房地产企业债务违约,恶性杠杆加持,若信贷政策持续收紧,单靠销售回款和股东资本力量支持,难以在中短期内盘活资金链,企业不但自身面临破产风险,更有可能在行业内部分化加剧中被淘汰,这不仅会对债权人造成损失,而且会给房地产产业链造成冲击。

第二,地方政府隐性债务风险累积。中国地方政府隐性债务清理工作持续开展,但是仍面临来自隐性债务的传统风险与后疫情时代的特殊风险。一是举债规模与偿付能力错配。地方政府总体举债规模超出实际偿债能力,成为未知的“灰犀牛”。二是债务期限错配。地方政府“借新还旧”,使得杠杆率长期居高不下。三是信贷资源错配。考虑到政府主导项目所天然附带的隐性担保属性,基建项目大量挤出了对中小企业的放贷。在权宜性宽松信贷政策逐渐退出的背景下,如果无法做到经济刺激政策和债务规模控制的平衡,就可能导致地方政府隐性债务反弹。

第三,中小银行经营风险集中出现。2017年以来,中小银行资产占比快速攀升,银行资产负债表持续扩张。部分中小银行长期以来偏离主业,过于依赖同业业务。在经济增速放缓压力下,由于企业经营状况的不稳定与金融监管政策的收紧,去杠杆过程中中小银行资产质量下降,不良贷款率上升,导致银行债务违约和金融系统性风险的威胁加大。虽然目前来看中小银行法定存款准备金金额足以覆盖问题资产规模,央行的再贴现和常备借贷便利额度能够直接、迅速地缓解当前可能的流动性紧张和信用被动收缩问题,但监管部门依然需要加强日常监管,进一步优化中小银行资产负债表结构。

(四)价格:大宗商品价格推升PPI上涨,但对CPI传导较弱

2021年以来,国际大宗商品价格出现快速上涨态势。2021年1—5月的CRB现货指数同比增速分别达到了11.77%、17.92%、29.71%、45.95%和49.36%,同比增速呈现两位数加速上涨态势。2021年5月的CRB指数(540.86)已经超过国际金融危机后的阶段性高点,并接近2010—2011年通胀上行期的历史性高水平。国际大宗商品价格飙升明显地推升了国内工业品出厂价格PPI。2021年1—4月国内PPI同比增速分别为0.3%、1.7%、4.4%、6.8%,呈现与国际大宗商品价格同步上扬趋势。从构成角度来看,国际大宗商品价格上涨主要带动PPI生产资料的上涨,而对PPI生活资料的传导幅度有限。据南华大宗商品价格指数,金属类和工业品类的价格上涨幅度较大,而能源化工类和农产品类涨幅相对较小。黑色金属、有色金属和煤炭是此轮价格上涨中的主要种类。

总体来看,应对疫情下的流动性充裕、国际大宗商品产地减产、政策性供给收缩以及需求复苏是此轮大宗商品价格上涨的主要原因。未来短期内大宗商品价格继续大幅上涨的空间较小,主要原因如下:第一,2021年5月巴西卫生部宣布巴西的疫苗接种进度快于预期,大宗产品的国际产能和供给压力可能会有所减缓。第二,美联储2021年4月的货币政策会议纪要对未来有可能收紧货币政策的讨论有所暗示,并提高了市场对于美联储未来加息的预期,流动性的收紧从美元标价角度对大宗商品继续上涨有抑制作用。第三,国内长期内稳步推进的“碳达峰”和“碳中和”限产政策与短期内急需保供稳价政策之间会有一定的协调,有利于通过国内供给增加抑制价格上涨。从2021年5月下旬开始,在中央稳价保供的政策作用下,国内普通混煤(-7.1%)、螺纹钢(-13.6%)、线材(-13.2%)、热轧普通薄板(-13.1%)、电解铜(-3.6%)、铝锭(-5.7%)等煤炭类、黑色金属类和有色金属类大宗商品价格已经纷纷出现回调趋势,抑制了PPI持续上涨的势头。第四,目前中国经济的生产端恢复较好,但需求端的消费、制造业投资和基建投资复苏的力度相对较弱,这将从需求侧方面抑制大宗商品价格继续上涨。

2021年以来的CPI增速一直维持在比较温和的水平,PPI向CPI传导较弱,并未有通胀压力。2021年1—4月的CPI同比增速分别为-0.3%、-0.2%、0.4%和0.9%,尽管呈现上涨的态势,但仍处于低于1%的低水平区间。2012年以来,中国PPI与CPI的变化趋势出现背离,上游PPI向下游CPI的传导机制已经明显减弱。从PPI的构成成分相似程度来看,CPI变化趋势与PPI生活资料价格变化的趋势基本保持一致,而与PPI生产资料价格变化趋势的差异较大。大宗商品价格上涨对PPI生产资料价格上涨带来较大影响,而对PPI生活资料的影响较小,因此未对CPI构成上涨压力。从CPI的构成来看,大宗商品价格主要直接影响的是CPI消费品价格,而对CPI食品价格和服务价格的直接影响相对有限。其一,在中国CPI构成中,食品占比仍然较高,服务占比在不断提高,而工业消费品占比在降低,这使得上游大宗商品价格和PPI对CPI的传导作用在减弱。其二,由于国内下游工业消费品行业市场集中度较低,厂商在短期内不能很好地将生产成本的上涨传递至下游消费环节。其三,在当前猪周期下行和果蔬供给增加的带动作用下,食品价格同比增速下降拉低了CPI上涨的动力。另外,短期内居民消费增速不及预期,从需求端制约了CPI上涨。通过大宗商品价格的直接成本途径影响CPI上涨形成全面通胀的概率较小,即使充分考虑PPI对CPI传导的时滞效应,下半年CPI的上涨空间依然有限。

(五)国际收支:经常账户回弹,趋势或难持续

2020年中国经常账户顺差达2740亿美元,是2019年的2.7倍。2020年中国经常账户余额占GDP的比重为2.0%,达到2016年以来最高值(见图10)。2019年与2020年经常账户顺差占GDP比重的持续回弹与过去10年的趋势有所不同。自国际金融危机以来,经常账户顺差占GDP的比重呈现震荡下行的大趋势,由2008年的9.2%下滑至2018年的0.2%,同期顺差绝对值也从4200亿美元降低至241亿美元,甚至在2018年上半年出现单季逆差。2019年,服务贸易(特别是境外旅行消费)等的严格管理使得服务贸易逆差收窄,经常账户顺差有所回弹;2020年经常账户顺差则在此基础上进一步回升,恢复至2015—2016年的水平。

然而,从经常账户的结构看,顺差回弹主要是由于疫情因素的助推。一方面,国内的疫情控制与经济恢复领先于其他经济体,2020年中国的出口表现优于预期,这使得货物贸易顺差在2020年大幅提高,达到5150亿美元,较2019年增长31%,是2016年以来的最高值。另一方面,由于国际旅行限制,服务贸易逆差大幅度缩小至2020年的1453亿美元,较2019年减小44%,大约回调至2013年的水平(见图11,下页)。随着其他经济体的疫情得到控制,生产逐步恢复,中国的货物贸易出口将边际回落,国际旅行也将逐步恢复。因此,从中期看,货物贸易顺差有可能再次回落,而服务贸易逆差则可能再次扩大。在上述因素推动下,经常账户顺差可能再次回落,甚至出现逆差。事实上,2020年第一季度就出现了这样的情景。当季经常账户顺差同比减小74.8%,而服务贸易逆差同比仅减小25.9%,经常账户录得逆差405亿美元。

在“双循环”新发展格局下,中国经济对外需的依赖将进一步下降,经济自身的结构调整(如劳动力、环境成本提高)以及国际贸易摩擦等因素将对出口的进一步增长带来挑战。同时,与满足国内经济活动所需的原材料、中间品以及满足人民生活的消费品相关的进口需求将进一步释放。因此,未来很难继续依靠贸易顺差稳定经常账户余额。就经常账户的结构而言,服务贸易中的旅行项和初次收入中的投资收益项可以作为稳定经常账户的抓手。

近年来,中国的初次收入一直维持逆差,主要是由投资收益逆差带来的。2020年,中国投资收益录得逆差1071亿美元,是2008年以来的最高值。中国的对外投资主要是集中于官方储备資产(以国际投资头寸表口径计算,2020年末达39%),其要兼顾投资的安全性与流动性,因而对外投资的整体收益率较低。相较而言,中国的对外负债则主要集中于直接投资(以国际投资头寸表口径计算,2020年末达49%),整体收益率较高。2020年,在欧美主要经济体资本市场表现较好的背景下,中国对外投资收益为2244亿美元,较2019年下降12.8%,是2016年以来的最低值,而外国投资者在中国取得的投资收益为3315亿美元,较2019年增长10.2%,达到2008年以来的最高值。

(六)汇率:人民币对美元汇率升值,但仍面临不确定性

2021年5月底,人民币对美元汇率突破6.4,人民币币值达到3年来的最高点。自新冠肺炎疫情发生以来,人民币对美元汇率经历了两轮“贬值—升值”周期。具体而言,2020年初至2020年中,在中国暴发疫情、国际避险情绪提高,以及海外疫情对出口带来负面影响预期的共同作用下,人民币对美元汇率贬值,但2020年下半年随着中国经济恢复、国际主要货币当局开启量化宽松等,人民币出现较大幅度的升值;2021年第一季度,人民币对美元汇率再次贬值,而4月以来则重回升值区间。对于未来人民币的走势,主流观点认为人民币的升值存在较强的惯性,将会进一步升值,部分研究甚至在讨论“破6”的可能性。然而,分析近一段时间汇率波动的影响因素,就会发现短期内人民币对美元汇率存在一定的不确定性。

2020年以来人民币对美元的汇率波动与美元自身币值的波动具有较高的相关性。课题组测算美元指数月度环比贬值率(美元指数月度增长率的相反数)与人民币对美元汇率月度环比升值率后发现,2020年以来,人民币升值往往伴随着美元贬值,反之亦然。人民币有效汇率与对美元双边汇率的关系可以为上述相关性提供另一个例证。与2019年年末相比,人民币实际和名义有效汇率的最大升值幅度分别为6.0%与6.3%,而人民币对美元汇率的最大升值幅度则达到8.6%;与2021年2月的高点相比,至2021年4月,人民币实际有效汇率贬值1.4%,而对美元汇率则贬值0.9%(见图12)。因此,近期人民币币值波动对贸易的实际影响有限。

未来人民币走势的不确定性至少来源于三个方面:第一,当前发达国家货币当局的量化宽松政策仍在实施,但货币政策边际收紧可能会提前到来。一方面,现金补贴、失业救济等财政政策使得发达国家的消费复苏快于生产复苏,劳动力工资面临上涨压力;另一方面,大宗商品价格上涨也将逐步向消费传导。上述通胀压力将促使货币当局收紧量化宽松或加息。即便加息已被投资者纳入预期,但其带来的利差变化以及对新兴市场稳健性的担忧仍将导致部分资金回流发达经济体,使得美元走强、人民币走弱。第二,欧美疫情逐步得到控制,经济逐步复苏,其有更多精力着手实施产业链本土化与基建投资,不排除一些企业在补贴与其他政策下将产业链转移至欧美国家。第三,尽管拜登政府有更强的确定性,但中美、中欧围绕政治、经济问题的博弈仍在继续,不排除部分政客进一步炒作中国议题,创造新的贸易、金融摩擦,从而带来人民币贬值压力。事实上,从香港离岸市场人民币无本金交割远期(NDF)成交价格来看,未来6个月、12个月人民币对美元汇率(在岸价)均较即期汇率贬值(5月26日分别为6.47与6.54)。

外汇市场同时受到实体经济因素和金融因素的影响。从短期来看,投资预期的快速反转往往引发汇率与资本流动的大幅度波动。2015年“811汇改”后人民币贬值、资本外流以及股市、汇市联动给国内的宏观调控带来了不小挑战。2018年上半年的汇率波动提供了警示。2017年年初至2018年年初,人民币汇率快速升值,至2018年4月突破6.3,当时许多观点认为人民币“破6”将是大概率事件。然而,随着美联储连续收紧货币政策,新兴市场货币出现大幅度波动,加上贸易摩擦的影响,从2018年5月起人民币出现大幅度贬值,至年末接近6.9。

在当下复杂的国际经济、政治局面下,仍应谨慎关注国际金融环境变化对资本流动与外汇市场带来的影响,严防国际收支与汇率波动引发中国系统性金融风险。事实上,近期中国货币政策当局已经有所行动。2021年5月27日,全国外汇市场自律机制工作会议明确表示不能将汇率作为工具刺激出口或抵消大宗商品价格上涨,强调汇率必然是“测不准的”;5月30日,《金融时报》发表评论员文章提示有可能导致人民币贬值的众多因素;5月31日,中国人民银行决定上调金融机构外汇存款准备金率2个百分点,回笼外汇流动性约200亿美元。政策层的一系列信号传递了稳定市场预期、防范国际收支大幅度波动的明确意图。

二、宏观经济形势预测

ACCEPT预计,2021年第二季度实际GDP增速约为9%,全年实际GDP增速约为8.2%。如主要风险集中爆发,全年实际GDP增速有可能降至7%左右;如国际经济形势整体向好,消费恢复平稳,则全年实际GDP增速有望突破8.5%。ACCEPT预计,2021年全年固定资产投资同比增长8.5%~9.5%,出口同比增长12.0%,进口同比增长8.0%,社会消费品零售总额同比增长11.5%,CPI同比增长1.5%,PPI同比增长5.0%。

(一)投资:全年固定资产投资增速为8.5%~9.5%

从制造业投资来看,以目前的恢复节奏推算,剔除基数效应后的制造业投资在第三季度有望恢复至正增长水平,但后续增长动能可能不足。主要原因来自三个方面:一是在百年未有之大变局下,外部环境复杂严峻,全球疫情时有反复,未来的不确定性让企业家信心不足,不利于投资意愿的提升;二是大宗商品和原材料价格持续上涨对中下游制造业盈利的挤压效应已经显现,且可能会持续一段时间;三是新一轮环保、碳减排相关政策将对传统制造业行业投资扩张造成影响。

从基建投资来看,增速短期反弹乏力,中长期也不乐观。判断依据来自三个方面:一是逆周期调节的紧迫性和必要性下降,财政资金和信贷资金对基建的支持很难有明显增长,而政府债券及自筹资金也难以扩张,使得困扰基建投资的融资缺口始终无法破局;二是新基建投资空间有限,且面临诸多约束,包括政府难以主导新基建投资,企业投资新基建面临风险高、迭代快、周期长等问题,近期启动的基础设施公募REITs对项目本身要求很高,大面积推广可能性不大;三是地方官员的积极性、主动性难以充分调动。

从房地产投资来看,掣肘投资增长的因素有增无减,边际动能可能减弱,但韧性仍有望保持,全年增速可能会维持在一个较高区间。主要依据是,房地产投资高增速可能受到政策调控和流动性收紧双重制约,但从一些领先指标如库存量下降、销量保持高水平等来看,房地产投资将保持热度和韧性,预计年内房地产投资仍将是固定资产投资增长的主要拉动力量。但制约因素也会给房地产投资走势带来较大不确定性,主要表现在:一是在“房住不炒”总基调下,房地产调控易紧难松,可能还会加码;二是货币政策边际收紧,国内信用环境趋紧,房地产资金来源进一步受到制约;三是土地购置面积下降,后期房地产投资增速受限。

投资增速虽尚未恢复至疫情之前的水平,但剔除基数效应后的固定资产投资增速稳步回升,投资结构持续优化向好。展望2021年下半年,固定资产投资仍将保持稳定恢复态势,但增长动能可能有所减弱,政策加力刻不容缓。ACCEPT预计,全年固定资产投资增速为8.5%~9.5%。

(二)消费:居民消费增速有望在第三、四季度出现“U型”反弹

2021年,居民消费增速在第一季度冲高后出现回落,居民消费结构进一步发生变化。社会消费品零售总额在第一季度月均增长30%以上,4月增速降至17.7%。从环比上看,2021年4月社会消费品零售总额增长0.3%,相对于3月提升较为有限。经济复苏尚未完全拉动居民收入水平快速提升,消费对于经济增长复苏的驱动作用仍有待提升。商品零售稳定回升,餐饮、旅游等服务性消费复苏仍然比较缓慢,服务性消费和线下实体消费增速不高,进而拖累整体消费增长。

展望2021年下半年,在偶发疫情得到有效控制、经济复苏在居民实际收入中得到反映的前提下,ACCEPT预测居民消费增速有望在第三、四季度出现“U型”反弹,主要原因有三:第一,收入水平的持续恢复将重振消费者信心,促使居民消费倾向回归正常水平。各级政府提出的稳就业政策,尤其是支持灵活就业的举措,将促进居民收入水平持續提升,进而传导至居民消费。第二,服务型消费恢复态势明显。2021年三个法定节假日(春节、清明和五一假期)旅游消费市场逐步回暖,五一期间的全国国内旅游出游人次已超过2019年同期水平。第三,新一轮促消费政策将有可能继续加码,从边际上促进居民消费倾向回归正常水平。

(三)价格:2021年全年CPI将同比增长1.5%左右,PPI将同比增长5%左右

2021年以来国际大宗商品价格飙升明显地推升了国内工业品出厂价格PPI的上涨,其中影响力度依次是:PPI采掘品类>PPI原料类>PPI加工产品类,在工业生产部门呈现由上游到中游再到下游依次衰减的态势。应对疫情下的流动性充裕、国际大宗商品产地减产、政策性供给收缩以及需求复苏是此轮大宗商品价格上涨的主要原因,未来短期内大宗商品价格继续大幅上涨的空间较小。ACCEPT预测,大宗商品价格将在第二季度见顶并逐步回落,并带动国内PPI同比增速的回调。2021年第二季度PPI同比增速在达到最大值后将开始下降,预计2021年PPI同比增长5%左右。

2021年以来的CPI增速一直维持在比较温和的水平,并未有通胀压力。大宗商品价格上涨主要是对PPI生产资料价格上涨带来较大影响,而对PPI生活资料的影响较小,因而对CPI上涨压力影响相对有限。ACCEPT预测,2021年下半年CPI同比增幅会有所扩大,但全年的CPI同比增速将在1.5%左右,消费领域并无通胀压力。

三、结论与政策建议

作为“十四五”的开局之年,2021年最关键的任务是推动中国经济的全面疫后恢复。课题组基于详实的经济数据和系统的分析,发现虽然当前中国宏观经济正逐渐企稳复苏,但与疫情之前相比,元气仍未完全恢复,主要体现在居民收入增速仍然偏低、消费动能不足、投资增速乏力等方面。与此同时,影响中国经济稳定的若干因素,包括疫情恢复的不确定性对外贸、外资、物价的潜在冲击仍然存在。因此,2021年仍需坚持“六稳六保”政策,推动疫后经济的全面恢复。具体来说,在应对全球疫情、培育增长动能、稳定金融市场等方面,应从如下方面着手:

第一,在国际合作方面,中国应提倡全球一致抗疫,联合美欧内部的理性团体,创造合作共赢机会。一方面,当前各国疫苗接种率和经济恢复分化严重,特别是发展中国家普遍缺乏疫苗的生产能力和采购力,面临着新一轮疫情蔓延和经济危机的双重风险[4]。对此,建议持续扩大中国疫苗产能和运输能力,帮助其他发展中国家人民接种疫苗,实现群体免疫目标;尤其要帮助东盟各国控制疫情,这有利于维持中国产业链顺利运转和稳定进出口。另一方面,全球经济恢复离不开良好的中美和中欧关系,美国和欧盟内部不同利益团体对中国态度出现分化,中国应从新角度思考国际关系,联合美国、欧盟内部的理性团体,创造相互合作共赢机会,推进中美经贸关系正常化,推动中欧投资贸易协定的落实。

第二,在扩大内需方面,建议以“中等收入群体”倍增计划为抓手,持续提高居民收入水平,同时在税收体制上给以地方政府适当的激励。疫情对居民可支配收入增速的影响是当前拖累中国消费增速的重要原因。如何进一步提高居民收入水平,成为提振居民消费、释放内需的必要且可行之举。当前中国社会有4亿中等收入人群和10亿较低收入人群,后一个群体的需求还远没有得到满足,仍有巨大的提升空间。建议用3个五年规划,再帮助4亿人口从较低收入人群迈入中等收入群体,实现中等收入群体的倍增目标,通过收入提升促进国内需求的进一步释放[5]。建议加快推进城镇化和户籍制度改革,让城市中的外来务工人员真正变成城市的常住居民,真正融入城市生活,在城市扎根落户,这是中等收入人群倍增的根本要求。同时,建议推进税收体制改革,激励地方政府培育本地消费市场。当前地方政府经济发展的激励主要来自生产侧,因为主要的税收都是与生产直接相关,建议研究将部分税收由生产环节转向消费环节,由生产地征收改为消费地征收,从而激励地方政府官员把精力放到培育本地的消费市场上,而不是仅仅抓项目建设和产能投资。

第三,在杠杆率方面,要重点防范化解地方政府债务风险。中国当前面临的主要问题不是杠杆率过高,而是杆杆率结构问题,特别是地方政府的债务风险。为此,一方面要调整债务结构,对于国企举借的政府性债务进行有效置换,划归为地方政府债务或中央政府国债,另一部分真正的企业债要流转起来,对于不良债务及时进行重组;另一方面,必须通过深化国企改革,将国企从地方政府融资行为中剥离,避免国有企业继续成为地方政府的融资工具。同时,为了走出一条高质量、可持续的基础设施建设之路,建议成立全国性的基础设施投资公司,统一管理地方基建项目的规划、融资、建设与监督。可以从国家发展改革委、财政部、审计署等部门抽调职能人员,比照世界银行及其他国际开发机构的运作方式,由该公司对全国基建项目进行市场化成本收益分析,为项目融资并行使出资人权利。通过该方法,一方面,可以把地方的隐性债务从银行体系中切割出去,不让其继续擠占宝贵的银行信贷资源,有效缓解中小企业的融资压力;另一方面,通过行政和市场手段“双管齐下”,对地方政府的借贷行为进行根本性的有效管理,从而有效制约其基建行为。此外,地方政府也应改善支出结构,合理配置中央转移支付、地方财政收入和显性债务的使用范围,降低债务期限错配,实现债务规模稳中有降。

第四,在大宗商品价格方面,要“多管齐下”,保持宏观价格的稳定。推动国内大宗商品价格尽快回归到合理的水平,应从如下方面着手:一是继续采取稳定和增加国内大宗商品生产和供给的措施,协调好长期双碳目标下的限产政策和短期保供稳价政策之间的关系。二是有效保持市场的竞争秩序,查处大宗商品领域不正当垄断、炒作和哄抬价格的相关行为。三是长期内需要增强大宗商品的国内勘探和自我供给能力,拓宽大宗商品的国际供应渠道,并建立大宗商品战略储备机制,增强多方位供给的稳定性。四是继续加快经济结构的转型升级,通过技术进步提升大宗商品的利用效率,降低经济高质量发展对于大宗商品的依赖程度,提升生产企业对于大宗商品原材料成本波动的吸收能力。五是政府应更多地采取引导和管理好通胀预期的方式,防止大宗商品和PPI上涨通过不合理的通胀预期向CPI传导,建议通过相关的政策宣传和舆论引导,使居民增加大宗商品上涨并不一定带来消费领域价格全面上涨的认知,引导居民形成正确的、合理的通胀预期,防止通胀预期带来消费端价格的上涨。

第五,在金融领域要防范化解中小银行经营风险。中小银行作为向小微企业提供贷款的主力,在近年来实现业务快速扩张的同时,也暴露出野蛮生长、偏离主业、风险事件频发等问题。对此,应从如下方面着手:一是利用政策工具引导中小银行回归本业,服务小微企业,如将业务结构纳入银行业绩考核体系,以税收优惠、融资便利、利率限制放宽、提高不良贷款容忍度等形式提供外部激励。二是地方政府可以推动金融体系与科技体系的融合,从实处为中小银行信用风险控制提供支持,如帮助中小银行实现金融科技覆盖,利用区块链、供应链金融等技术、服务改善小微企业信用不足和担保不足的状况,同时促进贷款业务正规化,减少信息不对称。

[Reform]

参考文献

[1]清华大学中国经济思想与实践研究院(ACCEPT)宏观预测课题组.中国宏观经济形势分析与未来取向[J].改革,2021(1):1-17.

[2]李扬,张晓晶,等.中国国家资产负债表2020[M].北京:中国社会科学出版社,2020.

[3]International Monetary Fund. World economic outlook:

managing divergent recoveries[Z]. Washington, DC, 2021, April.

[4]張宇燕.新冠肺炎疫情与世界经济形势[J].当代世界,2021(1):13-20.

[5]清华大学中国经济思想与实践研究院(ACCEPT)宏观预测课题组.中国宏观经济形势分析与前瞻[J].改革,2020(1):5-29.

Macroeconomic Analysis and Forecasts for China in 2021:

Promote a Full Post-epidemic Recovery in the First Year of the 14th Five-Year Plan

Academic Center for Chinese Economic Practice and Thinking, Tsinghua University

Abstract: In the year 2021, the opening year of the 14th Five-year Plan, the top priority for China is to promote a full post-epidemic recovery. This is because China"s macroeconomic performance, particularly in terms of income and consumption levels, has not yet reached the pre-epidemic level. Besides, the strong rebound in foreign exports and current account surplus is not sustainable. As the epidemic gradually stabilises in Europe and the US, China"s foreign trade, foreign investment and the RMB exchange rate are likely to come under pressure. Therefore, we suggest that the government should continue to ensure "six priorities" and stability in six areas and strive to a complete post-epidemic recovery of the economy in the second half of the year. This should be the top priority for the start of the 14th Five-Year Plan. As for the outlook of the economic growth in 2021, considering the base effect and the possible changes in foreign trade conditions, China"s economic growth is expected to show a downward trend quarter by quarter thoughout the year. Combining the high frequency data with the growth trend of various subcomponents, the real GDP growth rate is expected to be around 8.2% for the whole year of 2021. In the worst scenario with the outbreaks of major risks, the GDP growth rate is likely to drop to about 7%; whereas if the international economic situation improves and consumption recovers smoothly, the annual real GDP growth rate is expected to exceed 8.5%.

Key words:

macroeconomic situation; high-quality economic development; economic growth